2020 anno di svolta per le compagnie marittime: nonostante un calo dei traffici in volume del 2,4%, raggiunti ottimi risultati in termini di utili finali rispetto al 2019

Viene pubblicata oggi “Le compagnie di navigazione: un’analisi economico-finanziaria – bilanci 2020 e trimestrale 2021”, elaborata (per il 6° anno consecutivo) dal Centro Studi Fedespedi con lo scopo di analizzare le performance economico-finanziarie delle principali compagnie di navigazione*, il cui ruolo è stato più che mai cruciale lungo le filiere trasportistiche del container nel corso del 2020 e in questa prima metà del 2021.

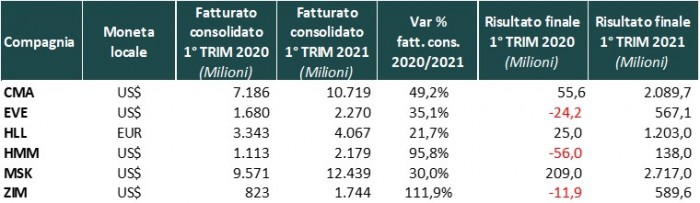

Oltre ai bilanci 2020, sono stati analizzati anche i risultati del I trimestre dell’anno in corso (2021) di 6 delle 11 società considerate. Abbiamo ritenuto opportuna questa estensione dell’indagine per monitorare l’andamento del settore dello shipping in un momento particolarmente difficile per l’economia internazionale, anche a causa delle continue disruption della supply chain marittima globale.

Queste le principali evidenze che emergono dall’analisi:

- Nel corso dei primi mesi del 2021, la capacità delle principali compagnie è aumentata nel complesso di poco più di 500.000 Teu;

- La flotta a disposizione delle 11 compagnie analizzate è pari a 2.822 navi, il 46% delle portacontainer totali, che sale al 55,8% comprendendo MSC. La capacità complessiva è pari a circa 16 milioni di Teu (68.6% del totale, 84,6% con MSC), con un aumento, sul 2019, del 3,6%;

- Le società coinvolte nelle tre grandi alleanze controllano l’85% dell’offerta di capacità e il 51,5% delle navi;

- Le compagnie analizzate hanno movimentato nel 2020, circa 108,3 milioni di Teu, con una flessione sul 2019 del -2,4%. Considerando anche la stima del movimentato di MSC, le principali compagnie trasportato circa 130 Mio.TEU, ossia il 73,8% del totale mondo;

- Il 2020 ha segnato un deciso punto di svolta per le compagnie di navigazione, che nonostante il calo dei traffici in volume, grazie al forte aumento dei noli e a misure di contenimento dei costi, hanno realizzato non solo significativi aumenti del fatturato, ma soprattutto ottimi risultati in termini di utili finali, a differenza di quanto accadde nel 2019. In particolare:

- I principali indici di bilancio, quali ROS, ROA e ROI sono di segno positivo per tutte le società analizzate;

- Anche gli indicatori finanziari mostrano un generale miglioramento rispetto al 2019;

- I livelli della redditività operativa (Debiti finanziari a breve e M-L/EBITDA) sono in linea, rispetto agli anni passati, con gli impegni finanziari assunti, garantendo così un maggiore equilibrio di gestione;

- La strategia messa in atto dai carrier si è sostanziata nel positivo andamento dei risultati di bilancio per il I° trimestre dell’anno in corso. I fattori che incidono maggiormente sono: 1) la domanda di trasporto sulla rotta transpacifica che si mantiene vivace, nonostante incertezze e tensioni ancora presenti nei mercati, soprattutto quello europeo; 2) un’ulteriore crescita dei noli, che continua nel corso del corrente anno. Per alcune società i risultati sono anche la conseguenza della riorganizzazione delle società stesse e dei loro modelli di business, verso una integrazione verticale nel settore logistico.

*Le società analizzate sono: CMA-CGM, Cosco e OOCL, Evergreen, Hapag-Lloyd, Hyundai MM, Maersk, Wan Hai, Yang-Ming, ZIM e ONE. Per ciascuna società sono presentate le principali voci del conto economico e sono stati calcolati nove indici di bilancio, scelti tra quelli più comunemente utilizzati dagli analisti finanziari per la loro capacità di evidenziare i vari aspetti della situazione economico-finanziaria dell’impresa. Essi sono: ROS (EBIT-Earning Before Interest and Taxes)/Fatturato), ROA (EBIT/Capitale investito), ROE (Risultato finale/Mezzi propri), Quick Ratio, o Indice di liquidità (Liquidità a breve/Passività Correnti), Cassa/Debiti vs banche a breve, Rapporto di indebitamento bancario (Debiti finanziari totali/Mezzi propri), Debiti vs banche a M-L/Investimenti fissi, EBIT/Oneri finanziari, Debiti finanziari totali/EBITDA (Earning Before Interest, Taxes, Depreciation, Ammortization).